Eine Ablebensversicherung – auch Risikolebensversicherung genannt – sichert Deine Angehörigen im Falle Deines verfrühten Ablebens finanziell ab. Wie das funktioniert? Du legst für einen bestimmten Versicherungszeitraum eine Summe fest – verstirbst Du innerhalb dieses Zeitraums, erhalten Deine Hinterbliebenen die von Dir bestimmte Summe. Damit können sie weiterhin laufende Kosten abdecken.

Im Folgenden erhältst Du schon mal einen ersten Einblick in die wichtigsten Eckpunkte einer Ablebensversicherung:

- Definition: Eine Ablebensversicherung ist eine Versicherung, bei der die Begünstigten im Todesfall des Versicherten eine im Vorfeld festgelegte Versicherungssumme ausgezahlt bekommen. Erlebt die versicherte Person das Versicherungsende, wird keine Auszahlung fällig.

- Verwendungszweck: Eine Ablebensversicherung wird meist zur Absicherung der Familie, eines Partners oder eines Immobilienkredits abgeschlossen.

- Höhe der Prämie: Die Höhe der Prämie hängt von Faktoren wie Vertragslaufzeit, Versicherungssumme, Alter des Versicherten etc. ab (mehr dazu weiter unten).

Möchtest Du Deine Angehörigen finanziell absichern?

Schließe Deine Ablebensversicherung jetzt ganz einfach online ab!

Definition: Was ist eine Ablebensversicherung und was bringt sie?

Eine Ablebensversicherung (auch Risikoversicherung oder Risikolebensversicherung genannt) ist eine Art der Versicherung, die Deine Hinterbliebenen im Falle Deines vorzeitigen Ablebens finanziell absichert.

Als Begünstigte kannst Du dabei anführen, wen Du magst – z. B. Familienmitglieder, Geschäftspartner*innen, Freund*innen usw. Diese erhalten im Falle Deines Todes das Geld aus der Ablebensversicherung und können es für ihre finanziellen Bedürfnisse nutzen. So können nach Deinem Tod etwa Kredite abbezahlt, Ausbildungen finanziert und gemeinsame Unternehmen weitergeführt werden.

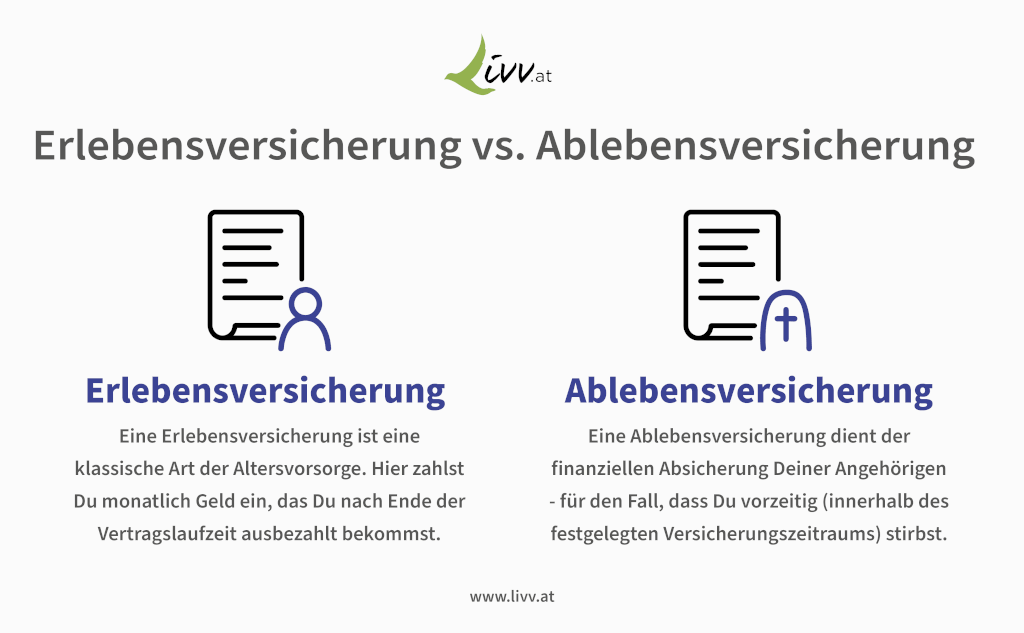

Exkurs: Was ist eine Erlebensversicherung?

Eine Erlebensversicherung ist eine klassische Geldanlage für das Alter. Im Gegensatz zur Risikolebensversicherung (= Ablebensversicherung) wird die festgelegte Summe hier erst nach Ende der Laufzeit ausgezahlt. Bei diesem Modell der Lebensversicherung geht es also um die eigene Vorsorge, bei der Risikolebensversicherung um die Vorsorge der Hinterbliebenen.

Wann ist eine Er- und Ablebensversicherung sinnvoll?

In welchen Situationen eine Er- bzw. eine Ablebensversicherung Sinn macht, erfährst Du hier.

Gründe, eine Risikolebensversicherung abzuschließen

In gewissen Situationen macht eine Risikolebensversicherung (= Ablebensversicherung) Sinn. Zu diesen Situationen zählen:

- Du hast Dir gemeinsam mit Deiner Familie eine Immobilie zugelegt und bezahlst diese nun mit einem Kredit ab.

- Du hast Kinder zu erziehen, die z.B. mitten in der Ausbildung stecken oder noch nicht auf eigenen (finanziellen) Beinen stehen können.

- Du führst gemeinsam mit einem/einer Partner*in ein Unternehmen, das durch Dein frühzeitiges Ableben in eine finanzielle Schieflage geraten würde.

Gründe, eine Er- und Ablebensversicherung abzuschließen

Eine Erlebensversicherung ist eher eine Art Vorsorge – und zwar fürs Alter. Dabei zahlst Du über einen gewissen vereinbarten Zeitraum monatlich Prämien ein und bekommst das Geld am Ende der Vertragslaufzeit ausbezahlt – insofern Du diese eben erlebst.

Zur Erinnerung: Bei der Ablebensversicherung wird das Geld nur innerhalb der Vertragslaufzeit ausbezahlt, wenn die versicherte Person in diesen Zeitraum verstirbt. Solltest Du erst nach Ablauf des Vertrags versterben, wird kein Geld an Deine Angehörigen ausbezahlt.

Auszahlung: Wie viel bekommt man von der Ablebensversicherung?

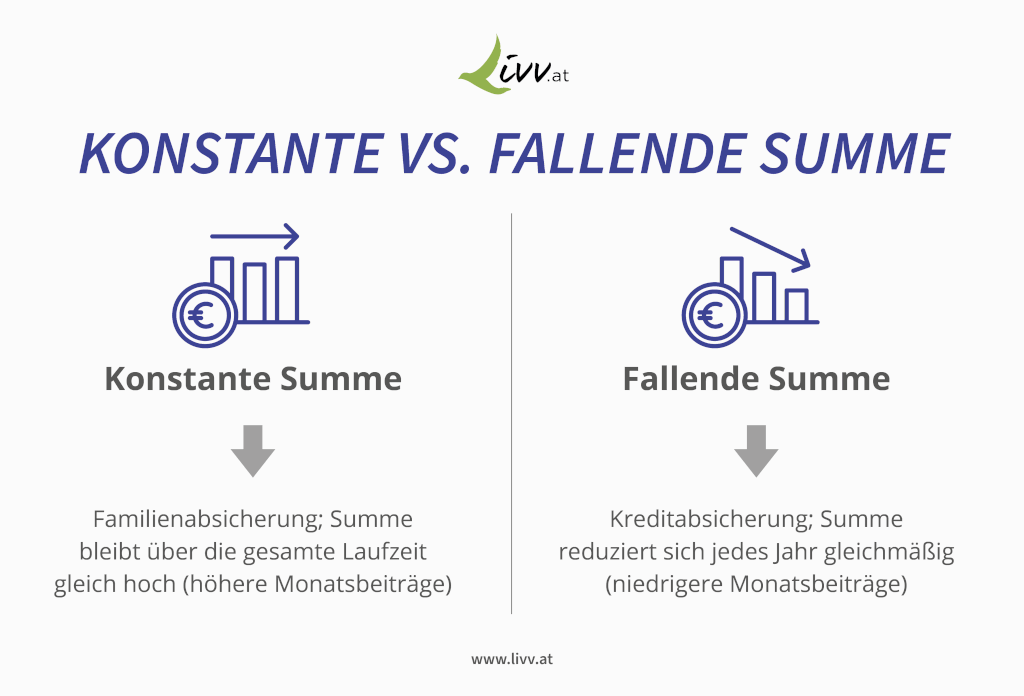

Das hängt ganz davon ab, welche Summe Du zu Vertragsbeginn festgelegt hast. Du kannst Dich dabei zwischen einer konstanten und einer fallenden Versicherungssumme entscheiden.

Wenn Du eine Ablebensversicherung abschließt, ist die Höhe der Versicherungssumme von großer Bedeutung. Schließlich entscheidet sie darüber, wie viel Geld Deine Hinterbliebenen – im Falle Deines Ablebens – zur Verfügung haben werden.

Die Höhe der Summe sollte daran bemessen werden, zu welchem Zweck Du eine Risikolebensversicherung abschließt. Schließlich kannst die Versicherungssumme frei wählen – bei Livv.at ab 25.000 Euro bis hin zu 600.000 Euro. Und da sich Deine Wahl auch auf die Höhe der monatliche Beiträge auswirkt, sollte die Höhe der Summe wohl überlegt sein.

Was ist eine Ablebensversicherung mit konstanter Summe?

Die Versicherungssumme bei einer Ablebensversicherung mit konstanter Summe bleibt über die gesamte Laufzeit gleich hoch und ist meistens als finanzielles Schutzpolster für nahe Angehörige (z. B. Partner oder Kinder) gedacht. Daher nennen wir diese Polizze bei Livv.at auch Familienabsicherung. Die monatlichen Beiträge sind bei dieser Variante höher als bei der Versicherung mit fallender Summe. Hier wird über die Versicherungdauer gesehen schließlich ein geringeres Risiko abgedeckt.

Was ist eine Ablebensversicherung mit fallender Summe?

Das Modell mit fallender Summe nennen wir bei Livv.at Kreditabsicherung, weil es sich besonders dazu eignet, Kredite (z. B. Immobilienkredit) abzusichern. “Fallend” meint, dass die Versicherungssumme nicht konstant bleibt, sondern sich jedes Jahr gleichmäßig reduziert. Dies soll den Verlauf Deiner Restschuld annähern, die ja auch jedes Jahr weniger wird. Deshalb sind die monatlichen Beiträge im Vergleich zur klassischen Ablebensversicherung mit konstanter Versicherungssumme auch geringer.

Gut zu wissen: Selbstverständlich kann man aber auch für eine Familienabsicherung fallend und für den Kredit gleichbleibend wählen. Bei der Familie sinkt das Risiko auch mit der Zeit, weil z. B. die Kinder älter werden. Bei der eigenen Immobilie kann die Versicherungssumme schließlich auch als Hinterbliebenenvorsorge betrachten.

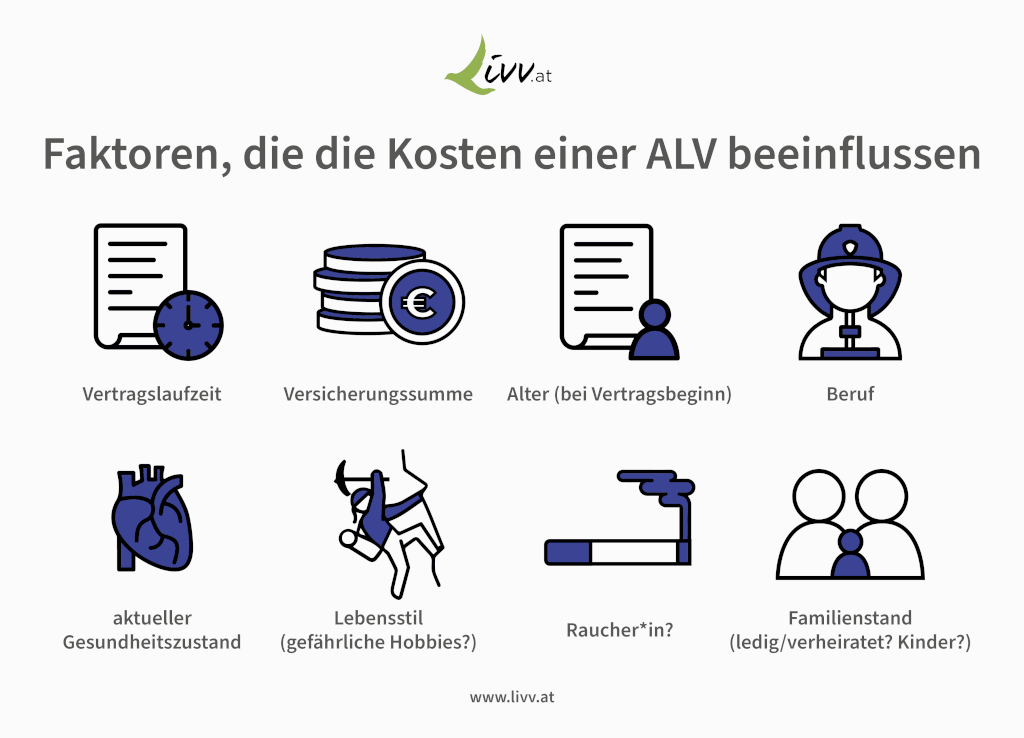

Wovon hängen die Kosten einer Ablebensversicherung ab?

Die Kosten, sprich die monatlichen bzw. jährlichen Prämien, für eine Ablebensversicherung hängen von verschiedenen Faktoren ab. Die wichtigsten sind:

- Vertragslaufzeit: Je kürzer die Laufzeit ist, desto geringer sind Deine Prämien.

- Versicherungssumme: Je geringer die gewählte Versicherungssumme ist, desto niedriger sind auch Deine Prämien.

- Alter (bei Vertragsbeginn): Je jünger (und gesünder) Du bist, desto geringer sind in der Regel die Prämien.

- Beruf: Dein Sterblichkeitsrisiko hängt von Deinem ausgeübten Beruf ab. Dachdecker, Soldaten, Feuerwehrleute oder Polizisten haben z. B. ein höheres Risiko als Bürojobs.

- aktueller Gesundheitszustand: Vor Abschluss einer Ablebensversicherung musst Du Gesundheitsfragen beantworten. Dabei werden Dein aktueller Gesundheitszustand sowie vorangegangene Krankheiten erfasst. Unter anderem auf Grundlage dessen werden die Prämien berechnet.

- Lebensstil (gefährliche Hobbies?): Nicht nur ein gefährlicher Beruf, sondern auch risikobehaftete Hobbies müssen angegeben werden. Diese wirken sich ebenso auf die Prämien Deiner Ablebensversicherung aus. Zu gefährlichen Hobbies zählen u. a. Autorennsport, alpines Klettern ab Schwierigkeitsgrad 7, Downhill mit Teilnahme an Wettbewerben, Flugsport (z. B. Paragliding, Fallschirmspringen, Segelfliegen, Ultraleicht) oder Tauchsport mit Tauchtiefen von mehr als 40 Meter.

- Raucher?: Raucher gelten als Personen mit erhöhtem Sterberisiko und werden demnach mit höheren Prämien versehen als Nichtraucher*innen. Dabei macht es einen Unterschied, ob Du vor mehr als 10 Jahren, vor mehr als 12 Monaten oder innerhalb der letzten 12 Monaten das letzte Mal geraucht hast. Auch nach einmaligen Konsum von Nikotin zählst Du in der Versicherung übrigens schon als Raucher.

Wie hoch sind die Kosten? Infos & Rechenbeispiele

Im Folgenden findest Du drei anschauliche Rechenbeispiele, die die monatlichen Kosten einer Ablebensversicherung bei Livv.at zeigen – sowohl für einen Vertrag mit konstanter als auch für einen Vertrag mit fallender Summe. Die Beispiele unterscheiden sich in folgenden Punkten:

- Die versicherte Person im ersten Beispiel wurde 1993 geboren und hat nie geraucht.

- Die versicherte Person im zweiten Beispiel wurde 1983 geboren und hat das letzte Mal vor mehr als 10 Jahren geraucht.

- Die versicherte Person im dritten Beispiel wurde 1983 geboren und hat im letzten Jahr geraucht.

Beim ersten Rechenbeispiel gelten folgende Faktoren: Die versicherte Person ist 30 Jahre alt (*1993), hat nie geraucht, mit Kindern, ohne Krankheiten mit erhöhtem Sterberisiko, Größe und Gewicht liegen im (nationalen) Durchschnitt, mit einem Beruf mit niedrigem Risiko: z. B. Büroangestellte/r. Versicherungslaufzeit = 20 Jahre.

| Höhe der Versicherungssumme (Laufzeit = 20 Jahre) | Kosten im Monat bei konstanter Summe** | Kosten im Monat bei fallender Summe** |

| 100.000 Euro | 4,31 Euro | 2,60 Euro |

| 200.000 Euro | 7,32 Euro | 3,89 Euro |

| 250.000 Euro | 8,82 Euro | 4,52 Euro |

| 300.000 Euro | 10,32 Euro | 5,17 Euro |

| 400.000 Euro | 13,31 Euro | 6,46 Euro |

| 500.000 Euro | 16,32 Euro | 7,75 Euro |

| 600.000 Euro* | – | 9,04 Euro |

Im Vergleich dazu gelten für das zweite Beispiel folgende Aspekte: Die versicherte Person ist 40 Jahre alt (*1983), über 10 Jahre Nichtraucher, mit Kindern, ohne Krankheiten mit erhöhtem Sterberisiko, Größe und Gewicht liegen im (nationalen) Durchschnitt, mit einem Beruf (ohne Gefahrenzuschlag): z. B. Büroangestellte*r. Versicherungslaufzeit = 20 Jahre.

| Höhe der Versicherungssumme (Laufzeit = 20 Jahre) | Kosten im Monat bei konstanter Summe** | Kosten im Monat bei fallender Summe** |

| 100.000 Euro | 9,51 Euro | 4,69 Euro |

| 200.000 Euro | 17,68 Euro | 8,07 Euro |

| 250.000 Euro | 21,78 Euro | 9,76 Euro |

| 300.000 Euro | 25,88 Euro | 11,44 Euro |

| 400.000 Euro | 34,06 Euro | 14,82 Euro |

| 500.000 Euro | 42,24 Euro | 18,20 Euro |

| 600.000 Euro* | – | 21,58 Euro |

Für das dritte Beispiel gelten folgende Faktoren: Die versicherte Person ist 40 Jahre alt (*1983), Raucher, mit Kindern, ohne Krankheiten mit erhöhtem Sterberisiko, Größe und Gewicht liegen im (nationalen) Durchschnitt, mit einem Beruf (ohne Gefahrenzuschlag): z. B. Büroangestellte*r. Versicherungslaufzeit = 20 Jahre.

| Höhe der Versicherungssumme (Laufzeit = 20 Jahre) | Kosten im Monat bei konstanter Summe** | Kosten im Monat bei fallender Summe** |

| 100.000 Euro | 37,60 Euro | 15,92 Euro |

| 200.000 Euro | 73,88 Euro | 30,53 Euro |

| 250.000 Euro | 92,02 Euro | 37,84 Euro |

| 300.000 Euro | 110,16 Euro | 45,15 Euro |

| 400.000 Euro | 146,44 Euro | 59,76 Euro |

| 500.000 Euro | 182,73 Euro | 74,37 Euro |

| 600.000 Euro* | – | 88,97 Euro |

* Bei Livv.at kann eine “Familienabsicherung” (mit konstanter Versicherungssumme) bis maximal 500.000 Euro, eine “Kreditabsicherung” (mit fallender Versicherungssumme) bis maximal 600.000 Euro abgeschlossen werden.

** Die Beiträge beziehen sich auf ein fiktives Beispiel und sind nicht garantiert.

Was lässt sich daraus ableiten?

Grundsätzlich sind die Prämien für eine Risikolebensversicherung am günstigsten, wenn Du jung, gesund sowie Nichtraucher*in bist und einen ungefährlichen Beruf oder ebensolche Hobbies ausübst. In welchem Ausmaß sich vor allem ein Raucherstatus auf die Prämien auswirkt, konntest Du in den vorangegangenen Beispielen gut sehen.

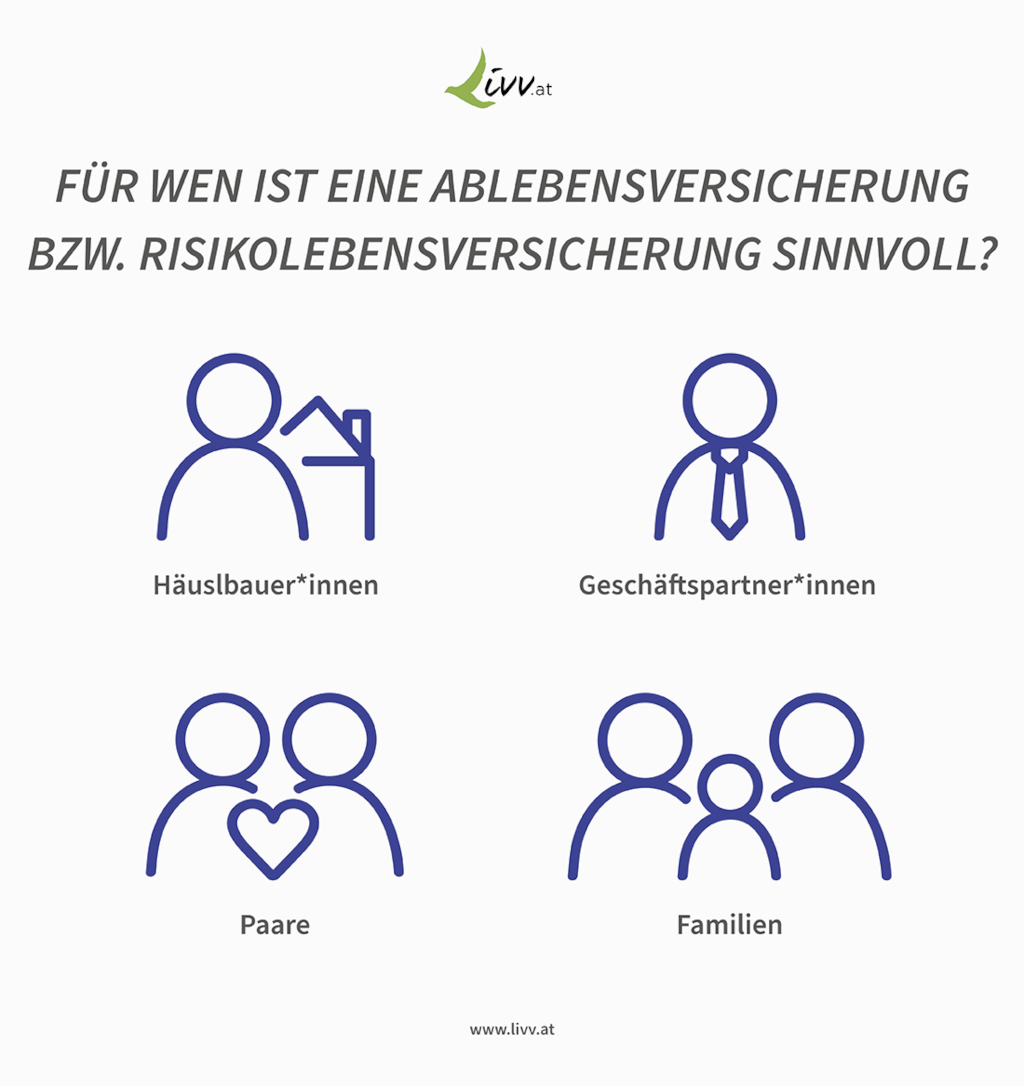

Für wen kommt eine Ablebensversicherung überhaupt infrage und warum?

Eine Ablebensversicherung und eine Risikolebensversicherung kennzeichnen ein- und dieselbe Police. Die Ablebensversicherung sichert im Fall Deines eigenen Todes, während der Vertragslaufzeit z. B. Deine Hinterbliebenen oder sonstige von Dir festgelegte Bezugspersonen finanziell ab.

Deshalb eignet sich eine Risikolebensversicherung insbesondere für:

-

- Häuslbauer: Egal ob für Singles, Paare oder Familien. Wer eine Baufinanzierung über einen Immobilienkredit regelt, kann den Kredit mit einer Ablebensversicherung besichern, sodass weder Partner, Ehepartner, Kinder oder Angehörige die Kosten zu tragen haben, falls die versicherte Person während der Vertragslaufzeit verstirbt.

- Geschäftspartner: Geschäftspartner, Gründer errichten mit einer Ablebensversicherung ein finanzielles Schutzpolster für ihre Partner, ihr(e) Unternehmen oder auch für ihre Mitarbeiter, das diesen zur Verfügung steht, falls sie während der Vertragslaufzeit versterben.

- Paare: Da die Summe nur im Todesfall ausgezahlt wird, können Paare sich durch eine Risikolebensversicherung finanziell absichern, insbesondere, weil unverheiratete Paare keinen Anspruch auf eine Witwer- oder Witwenrente haben.

- Familien: Bei Familien rückt (oft) die finanzielle Sicherheit der Kindererziehung in den Mittelpunkt: Im Todesfall eines Elternteils steht dann mit einer Ablebensversicherung zumindest ein finanzielles Schutzpolster zur Verfügung. Außerdem kann eine Ablebensversicherung auch Begräbniskosten absichern.

Kann man eine Ablebensversicherung kündigen?

Eine Ablebensversicherung läuft nicht automatisch bis zum Ende Deines Lebens. Vielmehr vereinbarst Du einen bestimmten Zeitraum, in dem Du Dich oder jemand anders gegen das Todesfallrisiko absichern möchtest. Manchmal kommt es jedoch anders als gedacht. Deshalb kann eine Kündigung in Ausnahmefällen sinnvoll sein. Dies sind beispielsweise:

- Dein abgesicherter (Bau-)Kredit ist vorzeitig zurückgezahlt.

- Deine abgesicherten Kinder stehen mittlerweile auf eigenen Beinen.

Bei vielen Versicherungen kannst Du Deine Ablebensversicherung vor Ende der Vertragslaufzeit jährlich kündigen. Bei Livv.at kannst Du mit einer Frist von einem Monat zum Schluss der Versicherungsperiode kündigen. Sie umfasst bei Jahreszahlung ein Jahr. Bei monatlicher Beitragszahlung beträgt sie einen Monat.

Allerdings solltest Du bei einer Kündigung Deiner Ablebensversicherung immer beachten, dass Du bei einem neuen Vertrag wieder Fragen zum Gesundheitszustand beantworten musst. Wenn sich dieser verändert hat, bekommst Du unter Umständen keinen Schutz zu vergleichbar günstigen Prämien mehr. Ebenso wärst Du beim Neuvertrag älter, was sich auch auf die Prämie auswirkt.

Schütze Deine Angehörigen – mit einer Risikolebensversicherung

Mit einer Ablebensversicherung schaffst Du für Deine Angehörigen ein finanzielles Polster, falls Du frühzeitig verstirbst. Bei Livv.at kannst Du Deine Versicherung komplett online abschließen – ohne persönliche Termine, Papierkram und in nur wenigen Schritten.

Hast Du dazu Fragen? Wünsche? Anregungen? Dann steht dir das Livv.at-Serviceteam persönlich zur Seite

FAQs: Ablebensversicherung

Was ist die Ablebensversicherung?

Die Ablebensversicherung ist eine Versicherung, die Hinterbliebene des Versicherten im Falle seines Todes finanziell schützen soll. Sie erhalten im Fall der Fälle eine im Vorfeld festgelegte Versicherungssumme, sollte der Versicherte innerhalb der festgelegten Laufzeit sterben.

Was bringt eine Ablebensversicherung?

Bei einer Ablebensversicherung geht es um die Absicherung Deiner Hinterbliebenen, solltest Du vorzeitig sterben. Mit dem Geld aus der Ablebensversicherung können die begünstigten Hinterbliebenen z. B. weiterhin ihre Lebenshaltungskosten decken, Ausbildungen finanzieren oder gemeinsame Unternehmen weiterführen u. v. m.

Für wen eignet sich eine Ablebensversicherung?

Eine Ablebensversicherung versichert den eigenen Todesfall und sorgt somit dafür, dass die Hinterbliebenen im Ernstfall finanziell abgesichert sind. Daher eignet sich eine solche Police insbesondere für Kreditnehmer, Geschäftspartner, Paare und Familien.

Welche Versicherungen braucht eine Familie?

Vor der Geburt des ersten Kindes empfiehlt es sich, bestehende Versicherungen zu überprüfen und gegebenenfalls an die neue Lebenssituation anzupassen. Mit einem Kind ändert sich automatisch der Vorsorge- und Versicherungsbedarf. Dabei gibt es einige Versicherungen für Familien, auf die Du womöglich nicht verzichten solltest, und ein paar, die eher optional sind.

Wie sinnvoll ist eine Ablebensversicherung bei einem Kredit?

Wenn Du einen Immobilienkredit abgeschlossen hast und diesen über die nächsten Jahre abbezahlen musst, kann eine Ablebensversicherung durchaus Sinn machen. Sie besichert den aufgenommenen Kredit und sorgt dafür, dass dieser auch im Fall Deines vorzeitigen Todes weiterhin getilgt werden kann – und deine Hinterbliebenen nicht auf den Kosten sitzen bleiben.

Wie viel kostet eine Ablebensversicherung im Monat?

Das hängt maßgeblich von Faktoren wie Vertragslaufzeit, Versicherungssumme, Alter des Versicherten etc. ab. Mehr dazu erfährst Du weiter oben im Text. Deinen voraussichtlichen Monatsbeitrag kannst Du aber auch ganz einfach mit unserem Rechner herausfinden.

Wie lang soll die Laufzeit einer Ablebensversicherung sein?

Die Laufzeit Deines Vertrags hängt von Deinen persönlichen Lebensumständen ab. Die Länge der Laufzeit deiner Ablebensversicherung sollte in jedem Fall so gewählt werden, dass Deine Angehörigen ausreichend abgesichert sind.

Bildquellen:

© Tierney – stock.adobe.com

© Andrii Yalanskyi – stock.adobe.com

Die einzelnen Grafiken dürfen gerne verwendet und geteilt werden. Bitte nennen Sie als Quelle diesen Beitrag oder livv.at.

Falls Du gleich mehr zu den Prämien wissen willst, kannst Du hier Dein individuelles Angebot berechnen: